コラム

【年収の壁】税制改正による「年収の壁 ビフォー・アフター」をおさらい!

「年収の壁」の見直しに伴い、2025年は扶養内で働く人にとって大きな転換期を迎えることとなります。

今回の税制改正によって、「結局のところ、年収の壁はどのように変化したのか」について確認しましょう。

【改正前】103万円の壁と150万円の壁

今回の税制改正が行われる前は、所得税では「103万円の壁」と「150万円の壁」の2つがありました。

1. 103万円の壁

大きく分けて、「本人にとっての壁」と「扶養内で働くための壁」の2つに分かれます。

「本人にとっての壁」とは、自らの給与年収が103万円を超えた場合に、自分自身に所得税がかかる可能性が出てくるラインのことです。

「扶養内で働くための壁」とは、自分を扶養する親などが「扶養控除」を適用できるよう、被扶養者である子などが意識すべき年収の上限のことです。

2. 150万円の壁

世帯主などが「配偶者特別控除」を満額適用する場合、被扶養者となる配偶者が意識すべき年収の上限です。

【改正後】細分化される「年収の壁」

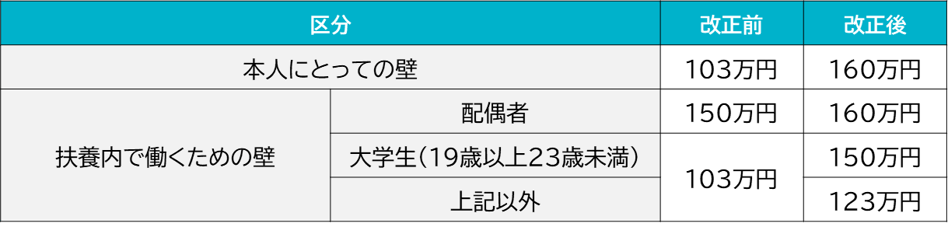

税制改正によって、従来の「年収の壁」に以下の変更が加わることとなります。

- 「給与所得控除額」の最低保障額引上げ(55万円→65万円)

- 所得に応じた「基礎控除額」の引上げ

- 19歳以上23歳未満を対象とする「特定親族特別控除」の創設

これにより、税制改正後の「年収の壁」は下表のように変わります。

税制改正によって、「年収の壁」が変更され、ますます複雑化することとなりました。

扶養内で働くパートやアルバイトの方々は、改正内容を正しく理解し、「自分がいくらまで働けるのか」を把握しましょう。

税金についてお悩みがございましたら

お気軽にお問い合わせ下さい!!

カテゴリ

タグ

よく見られている記事

〒564-0051

大阪府吹田市豊津町18-37 江坂ビジネスゾーン3階

TEL:072-200-2919

初めての方はこちらから「ご相談の流れ」「よくある質問」をご覧いただけます