コラム

益税と消費税計算の改正点

インボイス制度の開始が近づくにつれ、事前準備の必要性を呼び掛ける声が日増しに高まっています。

その中でも消費税計算の改正によって大多数の事業者に影響が及ぶため、まずは変更内容を正しく理解しましょう。

消費税と益税

消費税計算の流れ

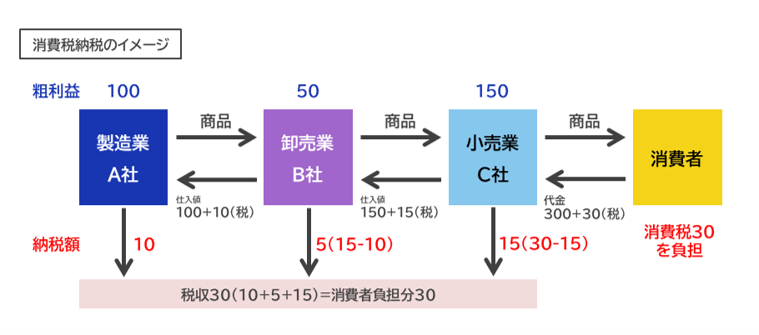

現行の消費税計算は下図のとおりです。

売上とともに「預かった消費税」から、仕入や販管費などと合わせて「支払った消費税」を控除した残額をA~C社が納税することで、最終消費者が負担した30円が国の税収となります。

「益税」が発生する仕組み

- 今回のインボイス制度では、免税事業者の「益税」を抑制することを目的のひとつとしています。

「益税」が発生するメカニズムは以下の図のとおりです。

免税事業者であるB社は、消費税を上乗せして販売した場合でも消費税の納税義務が生じません。

そのため国としては最終消費者が負担した30円を税収として回収できず、差額の5円分はB社の手元に残ってしまうことで「益税」が発生するのです。

インボイス制度導入による変化

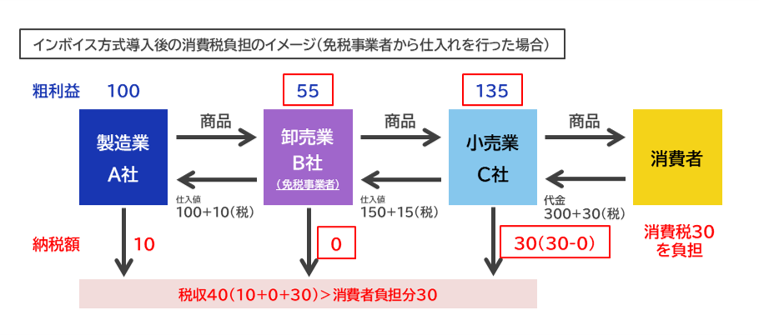

「益税」を抑制するために、インボイス制度導入によって以下の図のように変更されます。

C社が免税事業者であるB社に対して支払った消費税15円分については、C社の納税額から控除できず、それによってC社の税負担が増加することとなります。

実際には経過措置によって、免税事業者に対して支払う消費税は段階的に控除割合が減少しますが、C社としては税負担を減らすために、免税事業者であるB社よりも他の課税事業者から仕入れることを選択する可能性が高いと言えるでしょう。

このようにインボイス制度後は免税事業者との取引を避ける傾向が強まるため、免税事業者は取引先を失わないようにするためにも、自ら課税事業者となることを選択し、「適格請求書発行事業者」となることも検討しなければなりません。

今回は「益税」の仕組みとインボイス制度による消費税計算の変更点について解説しました。

制度開始に向け、取引業者見直しの動き、つまり免税事業者である取引先との取引継続をやめる動きが加速すると予測されます。

特に免税事業者は課税事業者を選択すべきかどうか、取引先の意向も踏まえ、慎重に判断することが必要となります。

税金についてお悩みがございましたら

お気軽にお問い合わせ下さい!!

カテゴリ

タグ

よく見られている記事

〒564-0051

大阪府吹田市豊津町18-37 江坂ビジネスゾーン3階

TEL:072-200-2919

初めての方はこちらから「ご相談の流れ」「よくある質問」をご覧いただけます